【第3回】大規模修繕工事が建物の迅速な減価償却を難しくする理由:建物の大規模修繕工事に対応できない会計学と税法(3)(2/2 ページ)

「資本的支出の変更」によって変わった計算式

それでは資本的支出の変更前では、なぜ減価償却費は大規模修繕工事が行われるたびにアップしたのであろうか?その理由は、大規模修繕工事をするたびに資本的支出が発生し、初期投資の建物取得価額に加算して減価償却費を計算するからに他ならない。

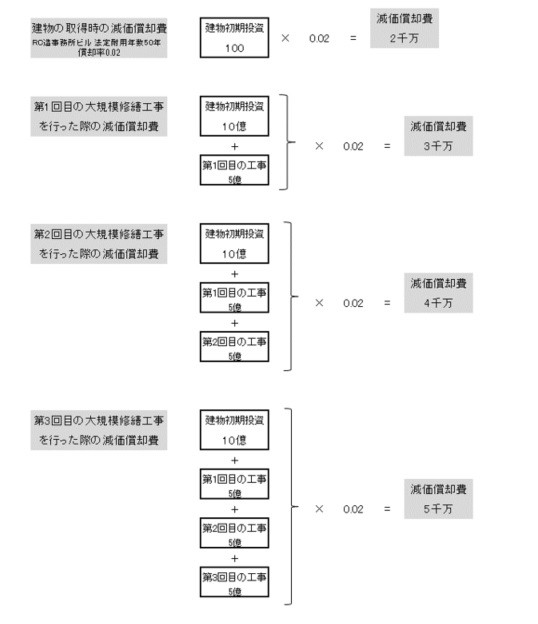

図表2を参照してもらいたい。この表は、初期投資の事務所ビル(RC造)10億円を償却した場合と、20年ごとに大規模修繕工事(5億円)を実施したケースを減価償却の計算方式を用いて、減価償却費がいくらになるかを示したものである。法定耐用年数は50年(償却率0.02)である。

図表2からは、資本的支出が発生すればするほど、減価償却費は増額することが理解できる。理由は、初期投資の取得原価に大規模修繕工事が発生するたびにその額を加算していくからである。

例えば第2回目の大規模修繕工事を行った場合、建物初期投資10億円に第1回目の大規模修繕工事5億円を加算し、さらに第2回目の5億円も加算し、それらの合計額20億円に0.02(償却率)を乗ずることによって減価償却費4000万円を算出することになる。

一方、資本的支出の変更後はどのような計算になったかを確認してほしい。図表3を見ると、資本的支出を新規取得の1つの資産として考える計算方法になっている。

この場合、最も大きな減価償却費用を生み出していた初期投資の減価償却が終了してしまうと、大規模修繕工事の資本的支出しか減価償却費を計上できなくなる。

また、第1回目の大規模修繕工事も70年(20年目に第1回大規模修繕工事を実施+法定耐用年数50年)を経過すると、減価償却費は計上できなくなるため、減価償却費は激減してしまうのである。なお、会計は減価償却については税法基準を尊重するために準用する。

つまり、資本的支出の変更前の計算では、大規模修繕工事を実施すればするほど、減価償却費が増額でき、税金も少なくなり、また、減価償却分を内部留保できたので、次なる大規模修繕工事の資金的準備も可能であったのだ。

アメリカのトランプ大統領は、工場などは1年ないし2年で減価償却すべきだということを平然と言っている。わが国には、そのような発想がないのが残念だ。建物を50年で償却するのと、早期に償却するのとでは、意味合いが異なってくる。一部除却も償却の1つであるため、減価償却と同じ効果を発揮する。しかしながら、わが国では、一部除却はできない上、建物は50年かけて長々と償却していて、SDGsや循環型社会形成にも悪影響を及ぼしている。

次回は、早期に償却することの重要性について言及する。

著者Profile

土屋 清人/Kiyoto Tsuchiya

千葉商科大学 商経学部 専任講師。千葉商科大学大学院 商学研究科 兼担。千葉商科大学会計大学院 兼担。博士(政策研究)。

租税訴訟で納税者の権利を守ることを目的とした、日弁連や東京三会らによって構成される租税訴訟学会では、常任理事を務める。これまでに「企業会計」「税務弘報」といった論文を多数作成しており、「建物の架空資産と工事内訳書との関連性」という論文では日本経営管理協会 協会賞を受賞。

主な著書は、「持続可能な建物価格戦略」(2020/中央経済社)、「建物の一部除却会計論」(2015/中央経済社)、「地震リスク対策 建物の耐震改修・除却法」(2009/共著・中央経済社)など。

関連記事

“HoloLens 2”でマンション外壁の打診検査を1人で完了、長谷工版DXが本格始動

“HoloLens 2”でマンション外壁の打診検査を1人で完了、長谷工版DXが本格始動

長谷工コーポレーションとアウトソーシングテクノロジーは、日本マイクロソフトと連携して、最先端のデジタル技術を駆使した建設・不動産業界の生産性改革を推進していくと発表した。初弾として、マンションの外壁タイル打診検査を対象に、検査員1人だけで完了し、報告書作成の業務量を半減するMixed Realityソリューション「AR 匠RESIDENCE」を共同開発した。 三菱地所コミュニティがマンション管理アプリを開発、従来比で管理費を年間200万円削減

三菱地所コミュニティがマンション管理アプリを開発、従来比で管理費を年間200万円削減

三菱地所コミュニティは、「誰でもいつでも簡単に」をコンセプトに掲げたマンション管理アプリ「KURASEL」を開発した。2024年度末までに全国3000組合での導入を目標に掲げ、2025年度には売上12億円を目指す。 市職員が自ら橋梁を補修する「橋梁補修DIY」を開始した理由とは?

市職員が自ら橋梁を補修する「橋梁補修DIY」を開始した理由とは?

熊本県にある玉名市役所は、橋梁を職員が補修する取り組み「橋梁補修DIY」や事前点検の効果見える化などにより、2017年度までに点検が完了した橋梁747橋のうち、橋梁判定区分III(早期措置段階)とIV(緊急措置段階)の修繕着手率が100%を達成した。一方、国土交通省は公共団体が発注した業務を受託した民間会社が受注業務を効果的に行える制度「包括的民間委託」を立ち上げ、東京都府中市で試行し、従来方式と比較して、コストカットなどで効果を発揮している。 マンション価値を維持する肝は?東急コミュニティーが教える「失敗しない大改修」

マンション価値を維持する肝は?東急コミュニティーが教える「失敗しない大改修」

東急コミュニティーは、建築総合展「住宅・ビル・施設 Week 2019」の講演で、失敗しないマンションの大規模改修工事をするにはどうすべきか、2つの発注方式のメリットとデメリットをレクチャーした。

関連リンク

Copyright © ITmedia, Inc. All Rights Reserved.

人気記事トップ10

- 虎の門ヒルズ45階「攻殻機動隊展」への誘導をARでエンタメ化 移動時間で作品世界へ没入体験

- 点群データをCADで扱える3Dモデルに変換するWebサービス、東大発ベンチャーbestat

- AIとデジタルツインで発電所のひび割れ点検を自動化、清水建設とリコー

- 現場従事者700万人不足を解決するドローンのドクター3機種 低価格/サブスクモデルも

- 前田建設が一級土木施工管理技士の学習アプリ「サクシェアPASS」公開

- アイリスグループが警備ロボット事業に本格参入 SEQSENSEを子会社化

- 作業員の熱中症リスクを深部体温センサーで早期検知、鉄建など3社が開発 26年春発売を予定

- 道路老朽化は待ったなし! スマホ×AIや市民投稿サービスの維持管理DX【アーバンエックス解説】

- BIMモデルを解析用途に合わせて最適化、天空率/日影計算向けなど 西松建設とWOGOが共同開発

- なぜ「維持管理BIM」が定着しないのか BIM×クラウドと“業務フロー”視点の導入術【BIM×FM第11回】