【第3回】大規模修繕工事が建物の迅速な減価償却を難しくする理由:建物の大規模修繕工事に対応できない会計学と税法(3)(1/2 ページ)

本連載では、建物の大規模修繕工事で生じる会計学や税法上の問題点やその解決策を千葉商科大学 専任講師 土屋清人氏(租税訴訟学会 常任理事)が分かりやすくレクチャーする。第3回は、大規模修繕工事が建物の迅速な減価償却を難しくする理由を解説する。

建物の大規模修繕工事は、会計・税務の関係上、SDGs(持続可能な開発目標)や循環型社会形成の実現は不可能である。今回は、税制上どんな問題があるのかを探る。

減価償却費が激減する大増税システム

実は、2007年度の税制改正において「資本的支出の変更」が行われたことで、2007年度以降に竣工した建物は、ある時期を過ぎると減価償却費が激減する大増税システムが仕組まれた。

資本的支出とは、資産の価値をアップさせる工事や耐用年数を延長させる工事に掛かった支出であり、この支出は資産として会計処理し、減価償却の対象になるものを指す。

建物について言えば、大規模修繕工事とは、撤去工事を除く多くの部分は資本的支出として扱う。従って、この税制改正後に建築した建物は、減価償却費という費用(損金)が激減し、利益(所得)が過大となり、大増税の影響を受けることになる。

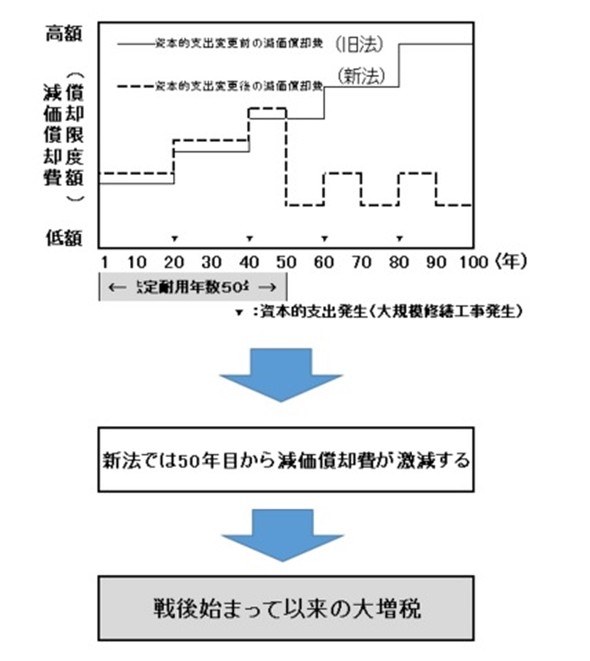

具体的にどのように減価償却費が激減するかを結論から説明する。建物を100年間使用した場合、減価償却費の推移は図表1「資本的支出の変更による減価償却費比較イメージ」のようになる。縦軸は減価償却費の額を表し、横軸は建物の取得時からの経過年数を表すものであり、20年ごとに大規模修繕工事を行った場合を示したものである。

実線が資本的支出の変更前における減価償却費の推移であり、点線が変更後の減価償却費の推移を示している。この図を見ると、変更前の減価償却費は大規模修繕工事をするたびに減価償却費が増えていく。しかし、変更後は法定耐用年数50年が終了すると、減価償却費が激減していることが分かる。

減価償却費の計算の仕方

会計も税法も、企業が取得した建物などの資産は、費用配分の原則により、使用または時の経過などにより取得時よりも価値が減少していく。そのため、各会計期間に価値減少分をコストとして、損益計算書に計上しなければならない。このコスト配分方法を減価償却という。

建物の減価償却は、定額法という方法で行う。定額法とは、減価償却費の額が原則として毎年同額になる償却方法である。何年で費用化するかは、税法で規定されている。つまり、法定耐用年数は「減価償却資産の耐用年数等に関する省令」によって決められているものであり、この省令においては、法定耐用年数ごとに償却率が定められている。そのため、取得原価に償却率を掛けて、減価償却費を計算することになる。

Copyright © ITmedia, Inc. All Rights Reserved.

人気記事トップ10

- 大林組が建設現場施工管理サービス「Buildee」を2028年度中に全現場導入

- 配信者より建設業? 中学1年生の心を動かした清水建設と協力会社のキャリア教育

- 生成AIで設計BIMに革新! “BIM確認申請”時代の「Archicad」最新版を徹底解剖

- 都市の3D化とAI連携で進化するGIS【土木×AI第38回】

- 「建機自動化」による変革、安全性と生産性の劇的向上がもたらす価値【DeepX解説】

- スケッチから約1分でAIがパース生成、画像修正も自然言語で

- ドローン測量サービス「くみき」を空間データ統合基盤へ刷新、建築向け機能や新GISプランも

- 万博会場をデジタル空間に再現 BIM×点群の3Dモデルを「PLATEAU」で無償公開

- 「金属に内蔵」できる革新的アンテナ技術 パナソニックが無線通信の弱点克服

- 多拠点を“群管理”する次世代ビルOS「synapsmart」をソフトバンクが披露

減価償却費の計算式

減価償却費の計算式