東京国税局 国税実査官が解説!建設業も人ごとではない“インボイス制度”:第5回 建設・測量生産性向上展(1/2 ページ)

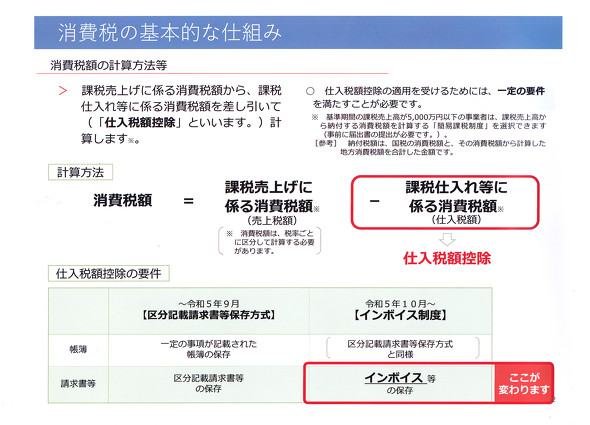

2023年10月1日に施行される「インボイス制度」は、工事発注側の「仕入税額控除」の処理方法が変わるため、建設業界にも影響を与える。納付する消費税額は、課税売上に関わる消費税額(売上税額)から、課税仕入れなどに関連する消費税額(仕入税額)を引くことで求められる。仕入税額控除の要件には、帳簿と請求書などがあるが、新制度によって請求書に関してはインボイス(適格請求書)の保存が必要となる。

東京国税局 課税第二部 消費税課 軽減税率・インボイス制度係 国税実査官 藤田優作氏は、「第5回 建設・測量生産性向上展(CSPI-EXPO 2023)」(会期:2023年5月24〜26日、幕張メッセ)の特別セミナーで「インボイス制度説明会」と題して講演した。藤田氏は、インボイス制度の基礎から事業者登録まで、基本的な仕組みと特例などを解説した。

「インボイス制度」とはそもそも何か?

そもそも「インボイス」とは、「適格請求書」という書類を指す。具体的には現行の「区分記載請求書」に、「登録番号」「適用税率」「消費税額等」を記載した書類やデータとなる。では、2023年10月1日に施行される「インボイス制度」とは、消費税額の計算で、仕入税額控除を受けるためにインボイスと呼ぶ書類が求められる制度のことだ。

昨今、フリーランスをはじめ、建設業界では一人親方や職人など、個人事業主として仕事を受注して働く人々の間でインボイス制度が話題になっている。その理由は、インボイスを発行するには、税務署長の登録を受けて「インボイス登録事業者」になる必要があるからだ。インボイス登録事業者になれば、これまで消費税の申告が不要だった免税事業者も、課税事業者となるため、個人で活動する人にとっては税負担が増えることになる。

もちろん、インボイスの登録事業者とならない選択も可能だ。しかし、その場合は、仕事の発注者側で、仕入税額控除を最大限に活用できなくなる。そのため、発注者によっては、仕事の発注をインボイス登録事業に限定してしまうかもしれない。また、登録事業でなければ、仕入れ税額控除の額に相当する分を、発注額から差し引くなどのケースも懸念される。

藤田氏は、「インボイス制度は、8%や10%といった複数の税率に応じるべく開始される制度」と話す。モノやサービスの売り手が、買い手に対して正確な適用税率や消費税額などを伝える手段がインボイスとなる。書類としてのインボイスは、請求書や領収書、レシートなどで、その名称は問わない。また、インボイス交付の代わりに、電磁的記録(インボイスの記載事項を記録した電子データ)を提供してもよいことになっている。

Copyright © ITmedia, Inc. All Rights Reserved.

人気記事トップ10

- 東京都庁が首都機能を止めずに大規模改修 省エネ化も達成した日本設計のFM手腕

- 神宮外苑で全天候型多目的施設「新秩父宮ラグビー場」着工 最大2.5万人収容、2030年開業へ

- 東急建設がフル電動25トンラフテレーンクレーンを自社保有、都内施工現場に導入

- 超高層の建替え工期を1年以上短縮、清水建設が既存ストック活用の新地下工法を開発

- 横浜市役所跡地に33階建て「BASEGATE横浜関内タワー」完成 オフィスエリアを先行公開

- スマートビルを「育てる」大林組のプラットフォーム「WELCS place」 生成AI活用も視野に

- 下水道管路DXで行田市とNTT東日本が連携協定 ドローンとAI活用の一気通貫点検を実証

- ドローンで山岳トンネル坑内を遠隔巡回、Starlinkでau通信エリア構築 KDDIと清水建設

- 新大阪駅徒歩3分、約1600人収容のライブハウス着工 2028年3月開業へ

- 現場の監視業務を効率化 東洋建設が生成AI映像分析システムを開発

東京国税局 課税第二部 消費税課 軽減税率・インボイス制度係 国税実査官 藤田優作氏 筆者撮影

東京国税局 課税第二部 消費税課 軽減税率・インボイス制度係 国税実査官 藤田優作氏 筆者撮影