東京国税局 国税実査官が解説!建設業も人ごとではない“インボイス制度”:第5回 建設・測量生産性向上展(2/2 ページ)

2023年10月1日に施行される「インボイス制度」は、工事発注側の「仕入税額控除」の処理方法が変わるため、建設業界にも影響を与える。納付する消費税額は、課税売上に関わる消費税額(売上税額)から、課税仕入れなどに関連する消費税額(仕入税額)を引くことで求められる。仕入税額控除の要件には、帳簿と請求書などがあるが、新制度によって請求書に関してはインボイス(適格請求書)の保存が必要となる。

インボイスの記載事項で押さえておくべきポイント

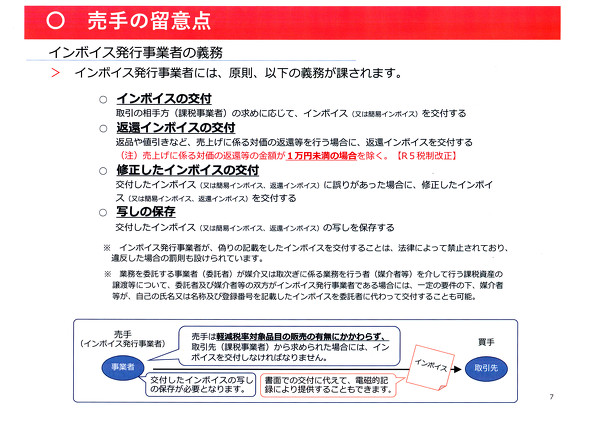

インボイスの記載事項は、請求書であれば、これまでの記載内容に、登録番号、適用税率、消費税率を追記する。また、1つの書類で全ての記載事項を満たす必要はなく、請求書と納品書など、相互の関係が明確な複数の書類によって、1つのインボイスとすることも可能だ。藤田氏は、こうした記載にあたっての留意点や保存期間(7年間)、インボイス発行事業者の義務など、これからインボイスに対応するときのポイントを紹介した。

小規模事業者に対する「納税額の2割特例」

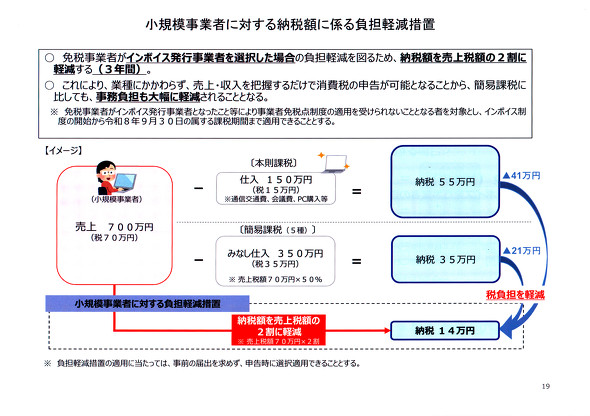

藤田氏は、令和5(2023)年度の税制改正のうち、インボイスに関連する措置にも触れた。改正内容としては4点だが、特に注目すべきは、小規模事業者に対する経過措置としての税額の「2割特例」と、一定規模以下の事業者に対する事務負担の軽減措置である「少額特例」の2点だろう。

2割特例は、免税業者がインボイスに対応する業者となった場合に発生する納税額を売上税額の2割に軽減する。期間限定だが、簡易課税に比べてもかなりの税負担を軽くできる。インボイスの保存が不要になり、売上と収入の額を把握するだけで税処理が行えるなど、事務の簡易化にも役立つ。

2割特例の適用には、事前の届け出は不要だ。藤田氏から、申告書に特例を適用するか否かの確認箇所があるので、申告時には丸印をつければよいとの説明があった。

少額特例は、2年前の課税売上高が1億円以下の事業者を対象に、1万円未満の課税仕入れは帳簿への記載のみで仕入れ税の控除を可能とする措置だ。適用期間は、インボイス制度の開始から令和11(2029)年9月30日までの6年間で、インボイスの保存も要らないため、事務作業の手間を減らせる。

この他、インボイス関連の税制改正では、少額な値引き(1万円未満)に関する「少額な返還インボイスの交付義務免除」と登録申請手続きの柔軟化にも触れた。講演の最後には、聴講者のインボイスに関する質問に藤田氏が応える時間も設けられた。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

電子契約:加速が進む不動産・住宅業界へのインフォマートの電子契約サービス、“インボイス制度”にも対応

電子契約:加速が進む不動産・住宅業界へのインフォマートの電子契約サービス、“インボイス制度”にも対応

インフォマートは2018年7月より、電子契約のサービス「BtoBプラットフォーム契約書」をリリース、これまで約3年間で2万6200社(2021年7月12日時点)が利用するまでに達した。これはコロナ禍を機に急速に拡大した在宅勤務の推進を背景に、「脱ハンコ」「脱FAX」が後押ししたためと考えられる。今後は2021年5月に可決されたデジタル関連法案により、特に慣習的に押印の多い不動産業業界でも、電子契約書へのシフト加速がさらに進むと予想される。また、経理分野でも、2023年10月導入予定の国税庁「インボイス制度」への対応として、企業間取引の電子化は避けられないものとなっている。 遠隔臨場:セーフィーの遠隔臨場カメラに、2024年問題を解決する多数の新機能 大林組と鹿島が現場採用した理由とは?

遠隔臨場:セーフィーの遠隔臨場カメラに、2024年問題を解決する多数の新機能 大林組と鹿島が現場採用した理由とは?

建設現場の遠隔管理ツールとして、多数の導入実績があるウェアブルクラウドカメラ「Safie Pocket」。最新の「Safie Pocket2 Plus」は、モバイル充電器から本体へ直接給電が可能になった他、クリアな通話や手ブレ補正、ズーム、高画質、遠隔臨場モードといった機能が加わり、遠隔でスムーズな現場管理や発注者の立ち合いが実現する。 AI:建設業界の労働時間を大幅に削減するAI OCR「DX Suite」 ヒューマンリソシアが提供するさらなる活用術とは?

AI:建設業界の労働時間を大幅に削減するAI OCR「DX Suite」 ヒューマンリソシアが提供するさらなる活用術とは?

ヒューマンリソシアは2023年3月8日、「2024年問題」への早急な対応が業界全体で課題となっている建設・不動産企業に向け、「残業時間削減とデータ利活用を促進するDXソリューション解説セミナー」を開催した。 クラウド:「ChatGPT」のAPIをBoxに搭載した新機能「Box AI」 国内進出10周年を迎えたBox Japanが抱く日本市場への期待

クラウド:「ChatGPT」のAPIをBoxに搭載した新機能「Box AI」 国内進出10周年を迎えたBox Japanが抱く日本市場への期待

Box Japanは2023年5月18日、国内での事業戦略に関する記者説明会を開催した。会場には、米Boxの共同創業者兼CEOのアーロン・レヴィ氏がオンラインで登場。日本市場で感じている手応えを語りつつ、同月に発表した新サービス「Box AI」についても詳しく紹介した。 建設ICTで切り拓く、現場の安全衛生と生産性の向上(3):【第3回】建設テックで検査・点検の業務に省力化を(後編)―導入し易い配筋検査や遠隔臨場の建設ICT

建設ICTで切り拓く、現場の安全衛生と生産性の向上(3):【第3回】建設テックで検査・点検の業務に省力化を(後編)―導入し易い配筋検査や遠隔臨場の建設ICT

連載第3回は、前回に続き、検査/検測の業務を対象に省力化をもたらし、さらに安価な機材と実用的なシステムで比較的導入のハードルが低い建設ICTツールを紹介します。 調査レポート:「2024年問題に約7割が未対応と回答」建設現場の労働時間を調査

調査レポート:「2024年問題に約7割が未対応と回答」建設現場の労働時間を調査

ワークスモバイルジャパンは、建設現場で働く施工管理者や作業員など1031人に対して、建設現場の労働時間に関する実態を調査した。